2021年04月19日 21:22:44

本文谈到了对价值投资的一些观点和看法,也对如何研究金融知识、公司商业模式、财务知识等做了相关的梳理和总结。在从行业研究往投资之路探索的历程中,对于如何理解市场的预期差和人们群体的行为金融做了相应的观察。

特别在进行独立投资以来,开始真正从本质上来深度思考价值投资的问题。目前深刻认识到,一是需要找到好的公司来进行投资是至关重要的。二是在日常学习、工作和生活中,需要坚持长期主义,多进行一些深度思考,探索、理解和寻找一些能够长期不变的规律和事物,并且坚守其中,做时间的朋友,穿越牛熊。

本文是笔者在平时的研究和投资过程中对于所见、所思和所想进行记录的一部分,欢迎各位进行交流探讨,其中难免有疏漏和错误之处,敬请谅解斧正。

第一章 投资需要历史观

对于投资来说,可以根据投资标的划分为房地产投资、实业投资、股权投资、证券投资、衍生品投资、固定收益投资、基金投资等等,在本文中我们主要讨论的是证券投资。当我们在谈到证券投资是什么的时候,有的人简单的理解为就是炒股赚钱,有的人认为就是高抛低吸,但更多的人可能感觉是模糊而又混沌的。什么才是真正的证券投资?怎么样才能在这种迷惑中拨云见日,找到投资的方法和规律?我们认为真正的证券投资是是在风险可控的情况下通过获取公司股权从而享有股权增值或者分红收益。现在让我们清空思想,敞开心扉,开始一段探索之旅。投资知识的获得无外乎从投资的历史中来,从投资的前沿理论中来,通过向成功的投资大师学习中来。

以史为鉴,可以知兴替。学习历史,可以让人更加客观的了解事物的真相而非主观的猜测,历史是一面镜子,可以使得避免重复别人曾犯过的错误,通过吸取前人的经验和教训从而少走弯路,通过从历史的事例中持续学习,可以形成自己的多重思维格栅模式,变得更加思辨和睿智,而不是对于事物的规律简单认识不加思考,人云亦云。

对于投资学习而言,学习不是最终的目的,只是通向投资真知的手段,多学习思考,最终形成自己的框架体系和判断。这是从个体事例总结出整体规律,再用整体规律来指导个体行为的过程。通过学习和思考投资的历史会让人穿越时间,探求规律,相信持续必然的客观真知。而历史往往会重演,“读史可以明智”,这将使得投资者可以拨开迷雾、规避风云诡谲的险滩而达到光辉明亮的彼岸。

在投资的历史中,有几个特别需要学习和重视的地方。

第一个是投资标的历史表现,换句话说就是大类资产的长期历史收益率如何?

第二个是货币或者通胀的历史表现,投资本质上是不能脱离货币而单独存在的,某种意义上是一种货币的保值增值或者购买力的增长。

第三个是投资中的行业历史表现,也就是哪些行业从历史上看,长期更能获得比较好的收益。

第四个是学习投资历史中的大师级人物,特别是学习他们的投资经历和心路历程、思维模式和投资哲学,也就是学习理解这些投资大师能够成功背后的真正原因和逻辑。

一、 投资标的历史比较

正如查理芒格所说“钓鱼你需要到鱼多的地方去”,那么我们在谈到投资的时候,也需要将资金投入到收益回报高的投资标的上去。

对于不同的投资标的我们会面临很多的选择取舍。比如有黄金、商品、土地或房地产、实业等实物资产等。以及在这些有形资产基础上所衍生出来的股权、股票、债券、期权、期货、基金、货币、外汇金融资产等。其中黄金、土地或房地产、股票、货币等是容易理解和容易日常生活中容易接触的。

在我们的日常生活中,我们直观感觉是房地产收益高、黄金抗通胀且收益不低,股票、期货风险很大,容易亏钱。但到底真实的情况如何?耳听为虚, 眼见为实,让我们通过一些数据来进行分析。

美国资本市场发展的很早,至今已经有200多年历史,在1884年就推出了迄今为止历史最悠久的道琼斯指数。而我国直到1990年12月和1991年7月才分别成立了上海和深圳的证券交易所。所以我们需要来借鉴下美国市场的发展历史及回报率。

李录在《文明、现代化、价值投资与中国》一书中列出了西格尔教授做过的美国市场大类资产回报比较和统计情况。经过统计发现其中股票市场回报率最高,其次为名义GDP的增长率,美国自1801年至2014年各大类资产的年度复合回报表现分别为:股票 6.7%,长期债券 3.5%,短期债券 2.7%,黄金 0.5%,现金 -1.4%。GDP增长5.0%,也即是意味着这两百多年来,如果当初你以一美元投资股票,那么获得的资产将为1033487美元,将近十万倍的回报。持有一美元不动的话,那么实际的购买力将为0.051美元,贬值了将近95%。从这里面不难看出,持有货币现金的贬值速度基本就等同于通货膨胀的上涨速度,而长期来看,GDP增长率加上通货膨胀率也即名义GDP的增长率刚好等于股票的回报率。

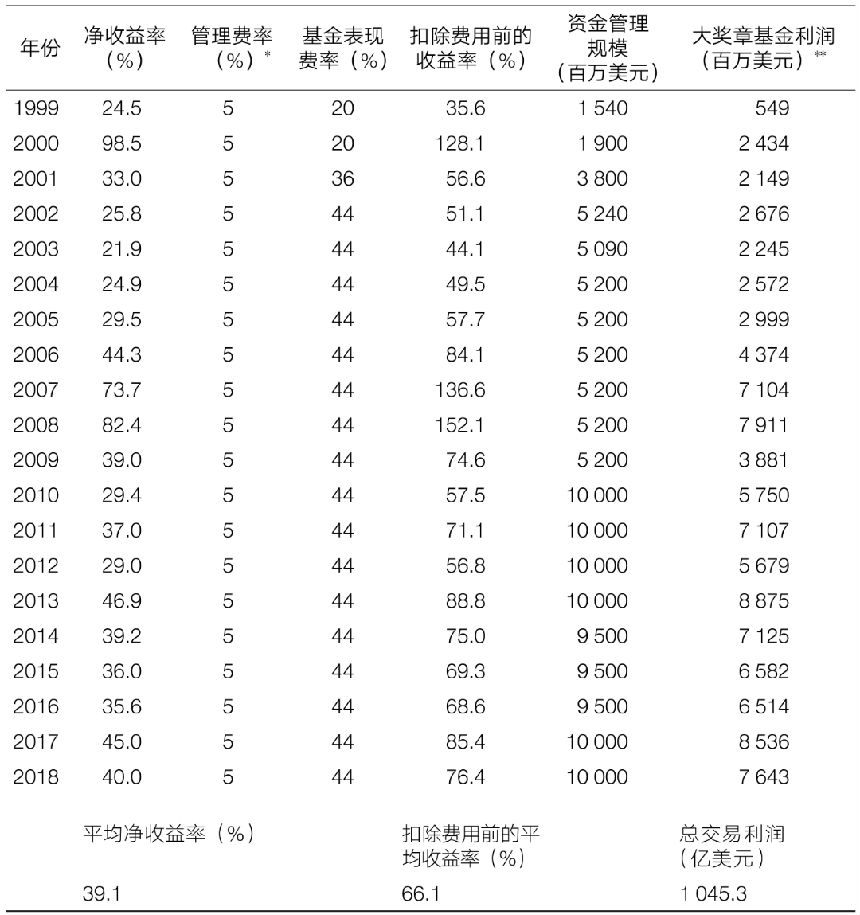

李录在该书中同样也给出了中国自1991年至2014年各大类资产年度复合回报表现的统计数据:其中上证指数 10.1%,深证指数 11.2%,黄金 2.9%,人民币-4.1%,也即是意味着这23年来,如果当初你投一元钱买入股票,那么获得的资产将为12.81元,持有一元钱不动的话,那么实际的购买力将为0.37元,贬值了将近63%。最终给出的结论是,中国的大类资产回报情况和美国基本是一样的。也即是从长期来看,相较其他我们所熟悉的资产来说,股票投资可以提供更好的投资收益回报。

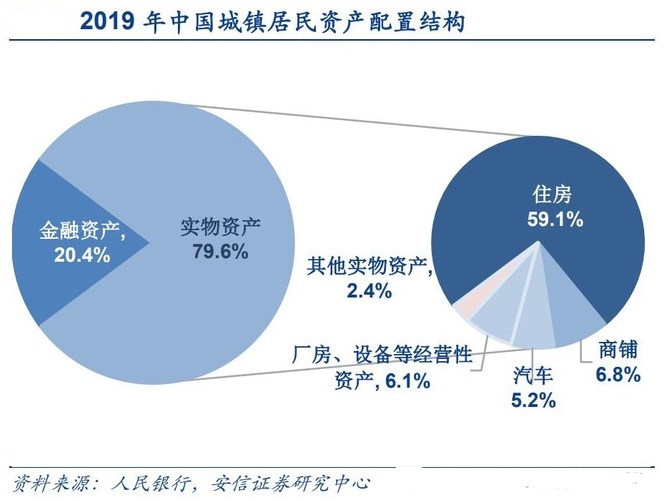

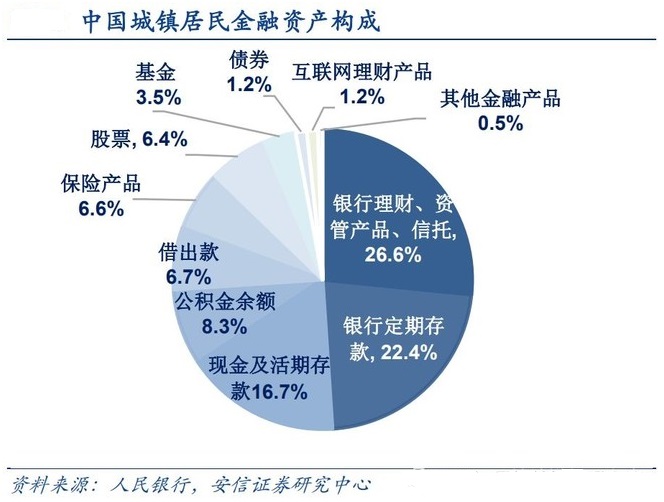

虽然从上述的统计数据中看到,从长期来看,股票的回报率更高。但是我们在现实生活中了解到或者感受到的却是,目前中国居民资产配置中房地产的配置比值却为最高,而非股票或者股票型基金。究其原因,可能和以下两个因素相关。

第一个因素是近20多年来的国内房地产价格持续上涨所带来的财富效应。

第二个因素是在房地产价格上涨的过程中,流动少,波动相对较小,持有体验好。

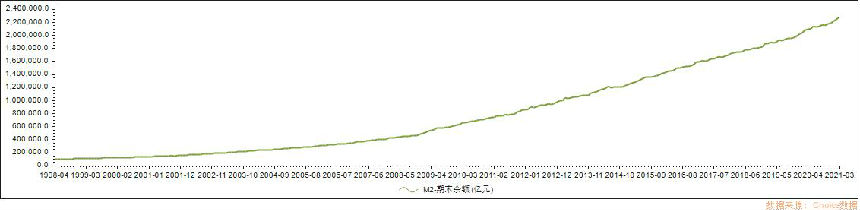

20多年来的国内房地产价格的上涨和以下三点是分不开的:一是国内自1998年结束了福利分房制度启动房地产货币市场化以来,房地产市场就得到了长足的发展。在早期,由于没有进行市场化的房屋分配制度,人均居住面积很低。随着人均面积提升及后期改善型需求拉动,都促进了房地产市场的蓬勃发展,这是房地产价格近20年持续上涨的原因之一。二是国内改革开放以后,特别是进入WTO之后,在启动了外需市场的同时,又叠加了国内城镇化比例的抬高,带动了内需市场,使得整体的经济水平进一步得到了飞速发展。从统计数据可以看到,国内的GDP总值从1998年的8.5万亿元增长到2020年末的100万亿元,增长了大约12倍。这些经济的发展一方面使得土地要素成本不断地上涨,同时经济的发展,人均收入水平的提高也使得房地产需求大增,这也是房地产价格上涨的第二个原因。三是由于房地产不仅仅具有居住的使用价值,同时还具有一部分的金融属性。这些年伴随着宽松货币政策的推出,资金流动性的扩展,与之相对应的房地产的价格的上涨,其实也成为了一个货币现象。从统计数据可以看到,1998年末的时候国内货币供应量M2余额大概只有9万多亿元,到了2020年年底时候,差不多接近有220万亿元,整个货币的供应差不多增加了将近有20倍,基本也和一线房地产市场近20年来的涨幅相当。

我们知道房地产还有这样两个特点:一是它的流动性不是特别的好,所以房地产又可以称为不动产或者固定资产,在进行购买或者出售交易过户时手续繁杂,费率较高,因此一般不会频繁买卖。那么在近20年来的房地产价格持续上涨的过程中,大多数购房人都是能够一直持有不动,有些通过改善居住条件换成品质更好、面积更大的房子,相当于又加大了在这一块的投资。这样的一个过程,最终带来的收益将会是巨大的,财富效应进一步会使得持有体验特别的良好。另外一点是,由于房地产本身具有的居住属性、交易手续繁琐和税费高等特点,使得大家对于持有房地产的周期比较长,对于价格的细微变动也不那么敏感,容忍性较高,这些让房地产市场的价格变化在巨大的收益面前就显得变得波动微小。这种较低波动率、较高收益率的资产类别,也就是我们常说的夏普比率高的特点,一定会吸引更多的人来关注和投资持有。

国内股票的特点和房地产市场是完全不同的,特别是在波动性方面。股票市场虽然长期收益回报较高,但由于各种各样的原因,短期的市场波动剧烈,也促使很多投资者会做出追涨杀跌的投资操作,在市场火热的高点时进入市场,在市场低迷的时候退出市场,这种高买低卖的频繁操作,是造成大多数投资者亏损的主要原因。在投资股票亏损没有形成财富效应的背景下,与之同时,股市的巨大波动又导致投资者持有体验感较差。这两个因素的叠加都最终使得中国城镇居民的资产配置,最终都聚集到以实物资产特别是以房地产配置为主上来。从下面的图表中看出,2019年中国城镇居民资产配置中80%都是配置了实物资产。

虽然我们能够经常听到的一句话是风险越大收益越高,但其实我们在进行投资的时候并不是希望承担较大的风险,或者说是较大的波动率,而是希望高收益率伴随着低波动。我们相信未来随着国内经济的进一步发展,机构投资者队伍的壮大,主要市场指数对于新股纳入时间周期的修订,衍生品对冲工具的使用增多,未来的指数波动率将有望较以前降低,居民资产配置中也将会逐步加大对于金融资产,特别是股票和证券投资基金的配置比例。

二、 通货膨胀及货币的贬值

我们在投资的过程中,不得不面对的另一个问题是通货膨胀。也有经济学者对于通货膨胀做了如下比喻。通胀就如同一个人站在正在运行的跑步机上面,无论你静止还是运动,跑步机都会继续向前运转的。假如你静止不动,或者你不能跟上跑步机运行的节奏的话,将会被抛弃而摔倒,你只有跟上也做出同方向的运动,才能保持平衡。这个比喻比较恰当了指示了我们所持有的货币购买力同通货膨胀之间的关系。也就是意味着无论你愿不愿意,货币购买力的贬值速度基本会等同于通货膨胀的速度。

谈到货币购买力的贬值,我们每个人的投资潜在目标是至少战胜通胀,或者说是需要为了战胜货币购买力下降的速度,也即意味着你所需要持有的资产的增值速度要高于通胀速度和货币的宽松速度。而从前面西格尔教授的统计数据可知,长期来看,股票的回报率是刚好等于GDP增长率加上通货膨胀率也即名义GDP的增长率,也即意味着可以通过投资股票来跑赢货币贬值的速度。

形成通胀的原因有很多种,其中有一个很重要的原因是货币超发带来的。根据现代金融学中的相关货币理论,基本上货币的增长速度需要和实际GDP增长速度及通胀的速度之和相匹配,也即等同于名义GDP的增长速度。如果货币增长速度低于名义GDP的增长速度,那么社会中的货币需求将得不到满足,有可能会制约经济的发展,而如果过于高于这一水平,将有可能引起新的通胀。

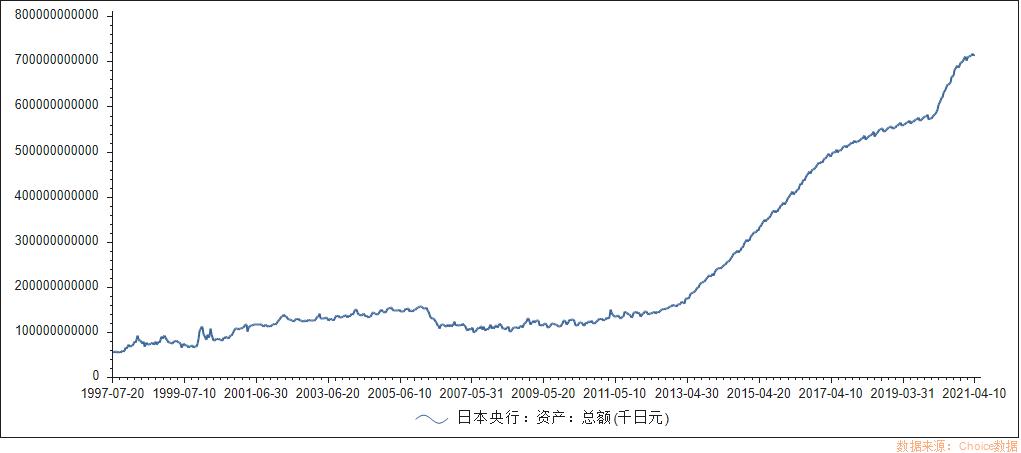

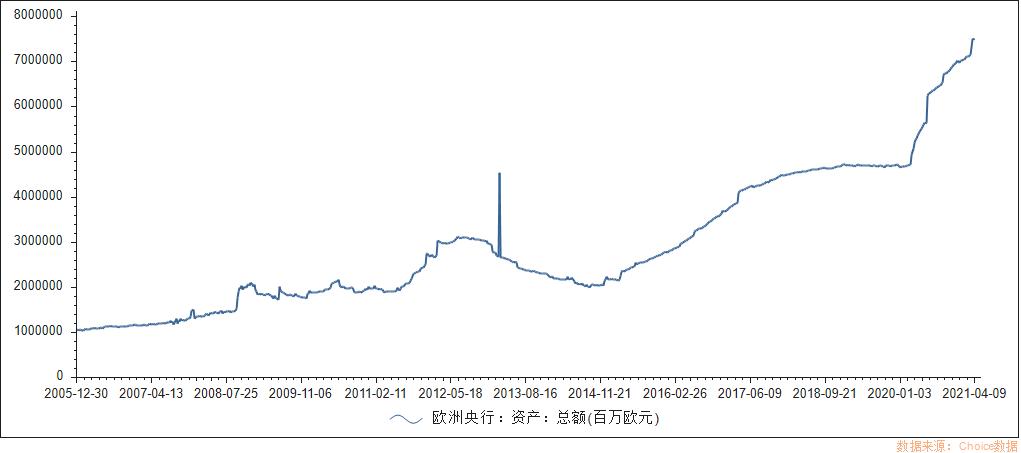

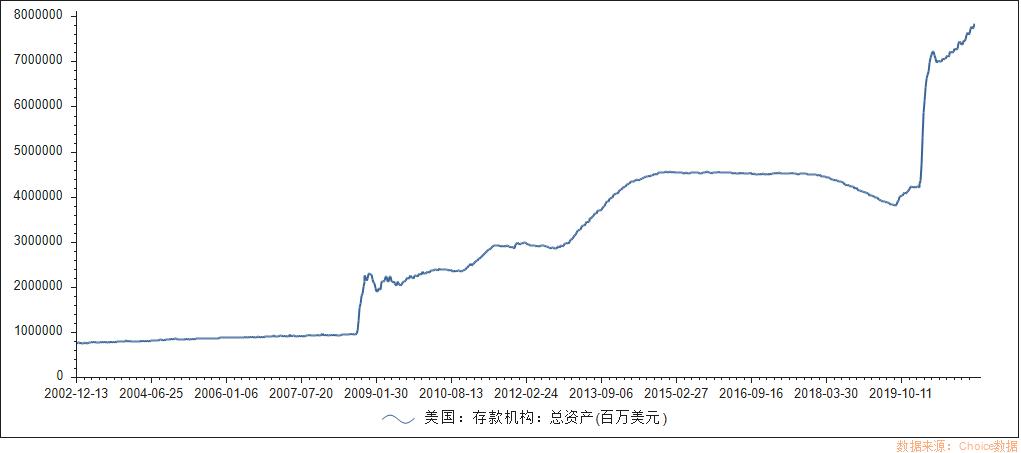

但从现实世界中来看,我们知道一方面人们为了提高生活水平而追求GDP的持续增长,会在相关增长要素如人口、资源、效率和技术进步等上面进行持续不断地投入和提升。另外一方面会为了对冲经济的波动和下滑,而投入更多的货币来维持刺激经济增长,典型的如2008年的全球经济危机期间和2020年的新冠疫情期间,为了对冲全球经济断崖式的下行,全球各个经济体基本都启动了宽松的货币政策。这也就意味着,从长期来看,货币仍然是不断会宽松和增长的。

附表:下图分别为中国、日本、欧洲、美国货币或央行资产情况图

三、 投资历史中收益高的行业

通过上面的了解,我们知道,我们可以通过投资股票市场来获取收益或者战胜通胀,那么历史上哪些行业更能够产生长期的大牛股?如果这些行业的特征长期稳定且不易改变,这些产生牛股的行业基因能够保持延续?那么我们多花些时间和精力在这些行业上面,不是更容易获取比较好的投资收益吗?

由此我们对国内的A股市场进行了统计,时间自2000年01月01日至2020年12月31日,跨度为20年,其中列举了收益最高的前十名行业,可以看到主要还是集中在食品饮料、休闲服务、医药生物、家用电器、电气设备这些行业里面,即我们通常所说的医药、消费和科技领域三大板块。排名第六到十的是和中国城镇化、工业化相关的建筑材料、有色金属和房地产行业,但这几个行业整体收益回报还是低于稳定增长类的医药、消费品和提升效率改变生活的科技股。这样的话,事情就变得相对简单一些,我们所要做的就是多在这些更容易产生大牛股的细分子行业中多花功夫、多做研究,选取相应的投资标的。

四、 投资中的历史人物:

在目前人类不算长的投资历史中出现了以下几位星光璀璨的殿堂级大师人物,这也是我们在投资学习过程中无论如何也避不开的存在。

按照投资理念和投资哲学来划分,可以分别为价值投资、行为金融、量化投资三个派别。代表人物分别为价值投资的沃伦.巴菲特,行为金融的乔治.索罗斯以及量化投资的詹姆斯.西蒙斯。

首先让我们看一下价值投资,价值投资认为投资股票的核心是投资企业,股票代表的是公司股东的相应权利,通过从公司的价值成长、估值修复或者利润分红来获取收益。典型代表人物为沃伦.巴菲特。价值投资理论最初是由巴菲特的老师本杰明.格雷厄姆于1934年出版著名的《证券分析》一书中给出,也初步奠定了价值投资的理论框架。价值投资理论包含了公司的内在价值、安全边际、市场先生等重点内容,并且给出了定量的研究方法。巴菲特早期的投资深受格雷厄姆的经典价值投资理论影响,总是购买一些价值低估的便宜公司,至于公司是否好坏当时并没有那么重视,因此常会买入一些格雷厄姆所谓的“还可以再抽一口的烟蒂”股,虽然这些股票最终还是需要被卖出去的,有些甚至带来了价值毁灭。

在巴菲特投资生涯的中后期,特别是认识了搭档查理.芒格之后,投资理念开始有了进一步的转换,从之前的纯粹的低估型价值投资开始转向了以合理价格购买伟大公司的偏成长股的投资。巴菲特这样评价芒格给予自己的帮助:“查理拓展了我的视野,让我以非同寻常的速度从猩猩进化到人类,没有查理,我会比现在贫穷得多。”

对于投资理念的总结,巴菲特曾经说过他的投资哲学85%来自于格雷厄姆,15%来自于菲利普.费雪。而菲利普.费雪,通过1957年出版《怎样选择成长股》一书,开始了定性研究成长型价值投资的思路,其更加重视管理层和产品成长性,建议进行长期投资。

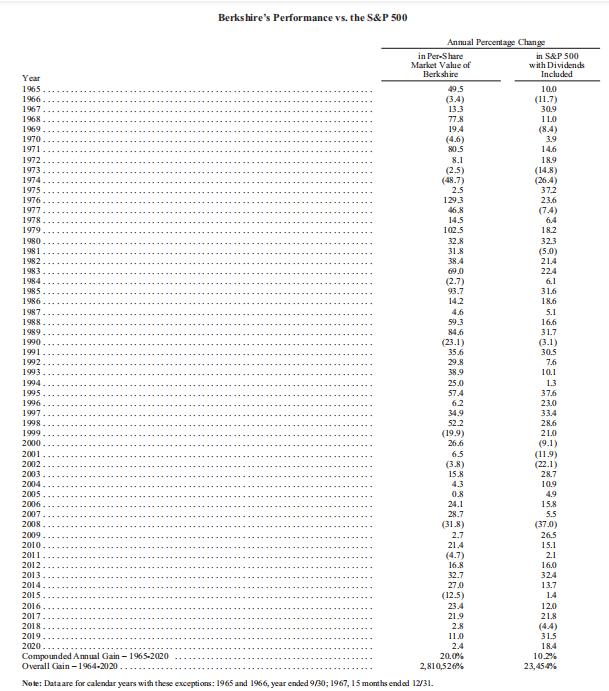

最终巴菲特成为了价值投资的集大成者,完善了价值投资的理论框架体系,包括企业的商业模式研究、企业内在价值分析、安全边际、市场先生解读、管理层重视、集中长期投资等等,并且获得了60多年来年均20%以上的复合收益率。

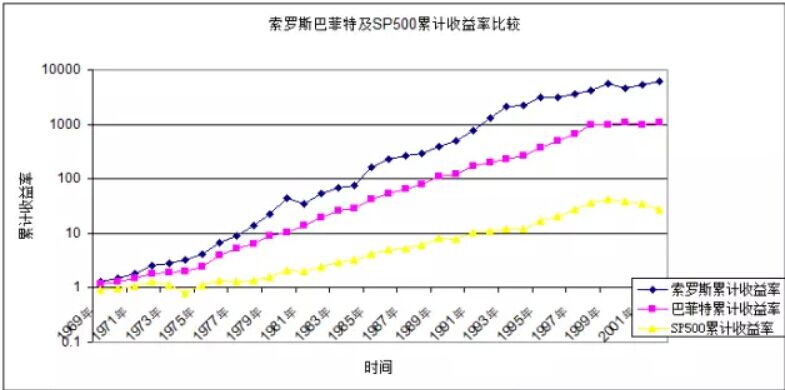

第二个是行为金融学,典型代表人物是学哲学出身的乔治.索罗斯,在大学时代,深受其导师卡尔.波普尔的证伪主义哲学影响,在此基础上提出了反身性理论,并在其代表性著作《金融炼金术》中给出了具体内容,这是完全不同于当时传统的投资理论体系,他在完成理论研究的同时,并将此理论完全应用在他的金融证券实践中,获得了巨大的成功。索罗斯的成名之作是在1992年狙击英镑,并且最终击败英国央行英格兰银行,赚取约20亿美元。其后在1997年狙击泰铢,同时引发了亚洲金融风暴,造成了亚洲金融市场的巨大波动。

索罗斯的反身性理论认为人类认知活动具有本质的不完备性和不稳定性,类似于其导师在证伪主义哲学中提到的“科学陈述不能被证实而只可能被证伪”。人们在参与金融市场中时的一些理论和实践也是一个不断在批判的过程中接近真理的过程,在这个过程中,对于市场所作的一些判断是非稳态的,最终都是可以被证伪的对象。其理论的核心是,市场参与者的思想和行为和它所参与的事物之间并不是完全独立和割裂的,而是相互影响的。当事物一旦处于非稳态的情况下,二者之间不但会相互作用,且会互为因果关系,使得这种波动和影响性相互加强。通俗的说,不同于价值投资者所做的越低估越买入的雪中送炭操作,反身性理论则认为市场参与者和市场本身相互作用的结果会是强者恒强、弱者更弱,也即会呈现出我们众所周知的马太效应。

据复旦大学孙飞舟的博士论文《乔治索罗斯金融投资思想研究》统计,索罗斯通过反身性理论的运用,自1969年到2002年间,获得了30.23%的年化复合收益率,甚至超过了同期巴菲特24.31%的复合收益率。

虽然各类文章中将索罗斯的反身性理论定义为行为金融学的较少,笔者认为这个理论和行为金融学中的“羊群效应”或罗伯特.席勒教授指出的“非理性繁荣”有部分类同之处,因此将其划入了行为金融学一派。

不同于传统金融学中理性人的假设,行为金融学中认为人往往是非理性的,代表的理论学术大家有诺贝尔奖获得者丹尼尔.卡尼曼、罗伯特.希勒、理查德.塞勒等,在他们的一些学术著作中,提出了认知偏差,过度自信、心理账户、羊群效应、损失厌恶等耳熟能详的行为金融学观点。

第三种是量化投资,典型代表人物为詹姆斯.西蒙斯,西蒙斯最初并没有金融、经济学的学习和从业背景。他于1958年毕业于麻省理工学院数学系。在1961年获得加州大学伯克利分校的数学博士学位,且在创建对冲基金文艺复兴公司之前,一直在政府部门和大学从事与数学相关的教学和研究工作。西蒙斯最著名的研究成果是发现并实践了几何学的测量问题,这种由陈省身和西蒙斯所提出的一种规范理论,是关于在三维底流形的主纤维丛上联络的理论,又被称为陈-西蒙斯规范理论,。

不同于传统的对冲基金和投资机构,西蒙斯的文艺复兴科技公司聘请了大量的没有金融和经济背景的数学家、物理学家、统计学家、计算机专家,在开发众多的数量统计模型的基础上实施了完全计算机编程的全部程序化自动高频交易来进行投资。西蒙斯的量化投资开创了了另外一个投资的模式,将最初的主观投资升级演化为客观的量化投资,将数据获取清洗、模型搭建、交易响应、软件编程、硬件速度及价量分析、宏观数据等都进行了客观量化升级。

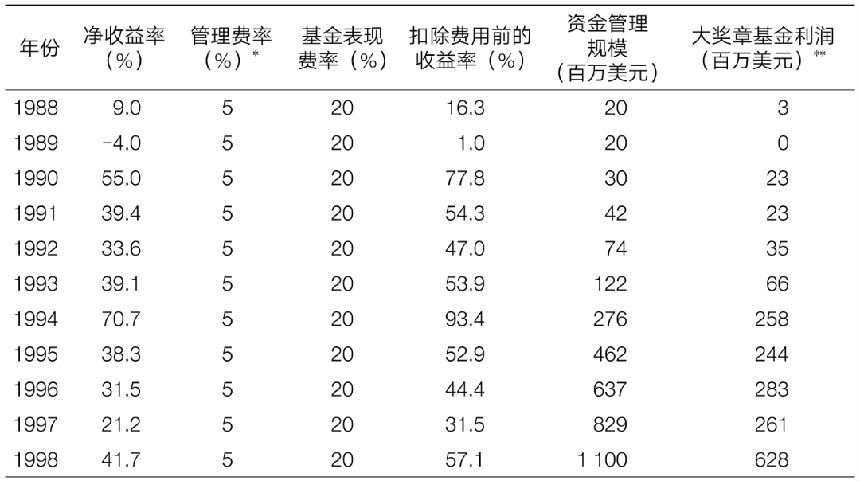

华尔街日报资深专栏作家格里高利.祖克曼在其记录詹姆斯.西蒙斯传奇的《征服市场的人》一书中,有一段令人印象非常深刻的话,“大奖章基金也是一样,只要保证每天进行的高频交易大多数都能盈利,大奖章基金就能赚很多钱。只需要拥有一点点优势,高频的重复博弈就会确保大数定律站在他们这边,这跟赌场的盈利模式非常相似。“如果你交易得足够多,那么只要保证其中51%是盈利的就够了,”伯勒坎普告诉一位同事,“我们就不必要为每次交易劳神费力。””

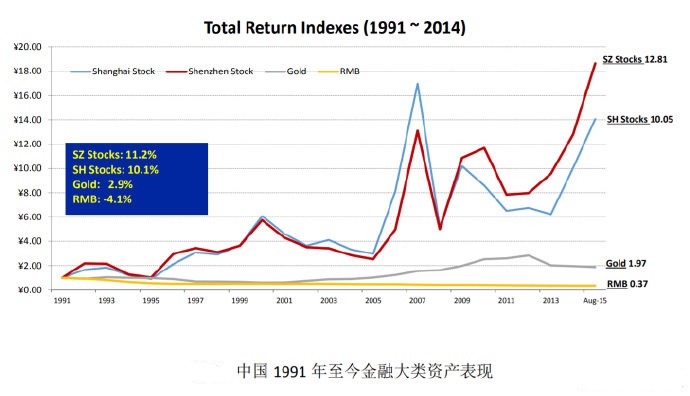

凭借量化投资这一方式,文艺复兴公司的主要旗舰基金产品大奖章基金在1988年-2018年近30年间获得了令人乍舌的39.1%扣费后年化收益,扣费前年化收益更是高达66.1%,且基本没有一年是亏损的。